根据《国家税务总局关于办理2019年度个人所得税综合所得汇算清缴事项的公告》(以下简称《公告》),2020年3月1日至6月30日,纳税人要办理2019年度个税综合所得汇算清缴。

需要办理年度汇算的纳税人

依据税法规定,符合下列情形之一的,纳税人需要办理年度汇算:

(一)2019年度已预缴税额大于年度应纳税额且申请退税的。包括2019年度综合所得收入额不超过6万元但已预缴个人所得税;年度中间劳务报酬、稿酬、特许权使用费适用的预扣率高于综合所得年适用税率;预缴税款时,未申报扣除或未足额扣除减除费用、专项扣除、专项附加扣除、依法确定的其他扣除或捐赠,以及未申报享受或未足额享受综合所得税收优惠等情形。

(二)2019年度综合所得收入超过12万元且需要补税金额超过400元的。包括取得两处及以上综合所得,合并后适用税率提高导致已预缴税额小于年度应纳税额等情形。

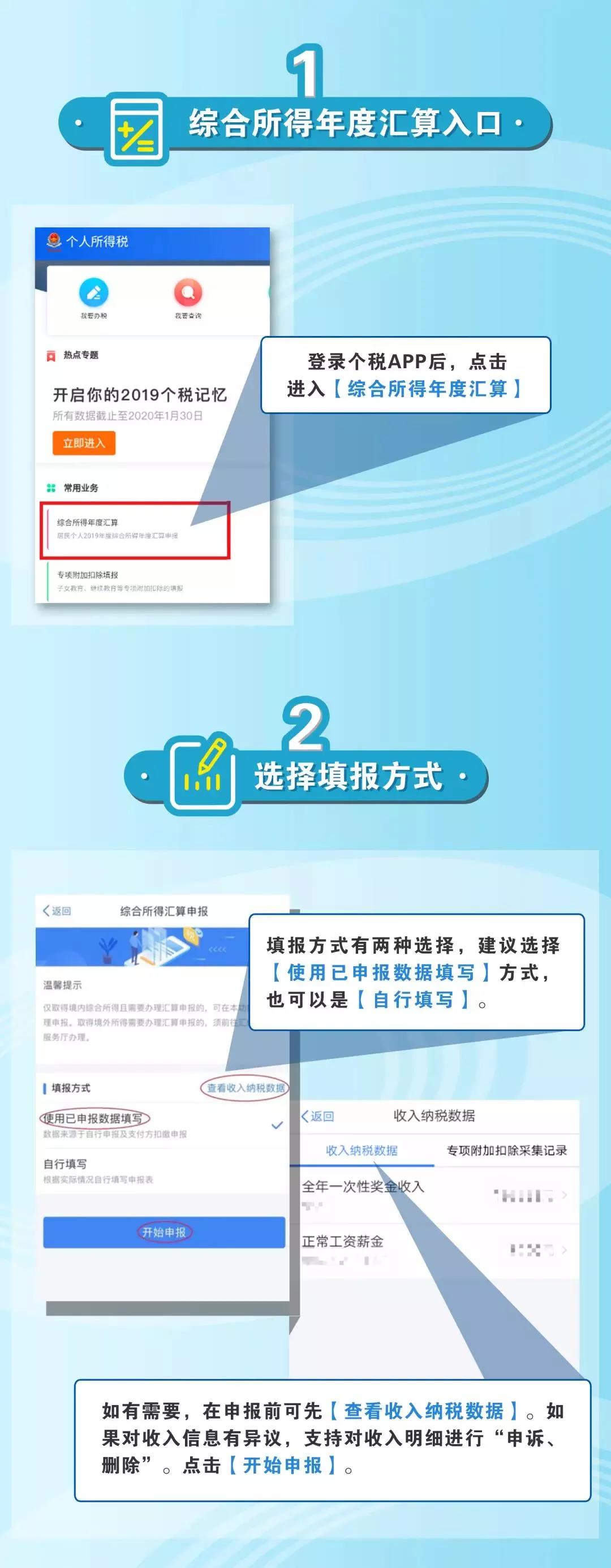

申请流程

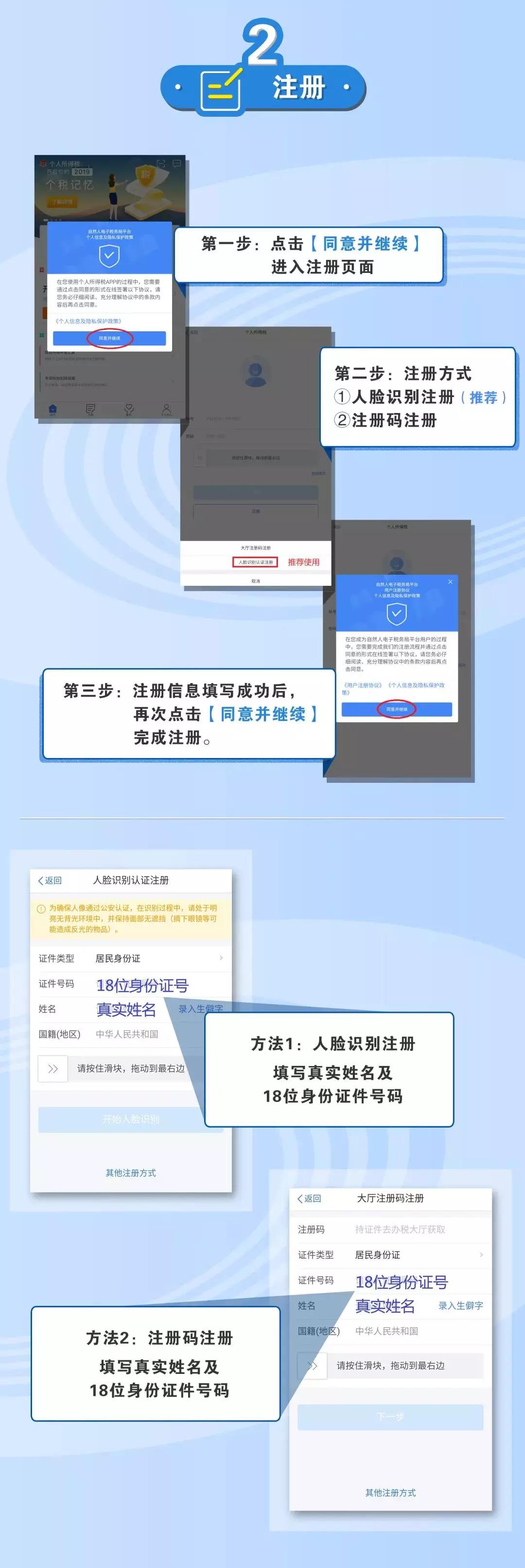

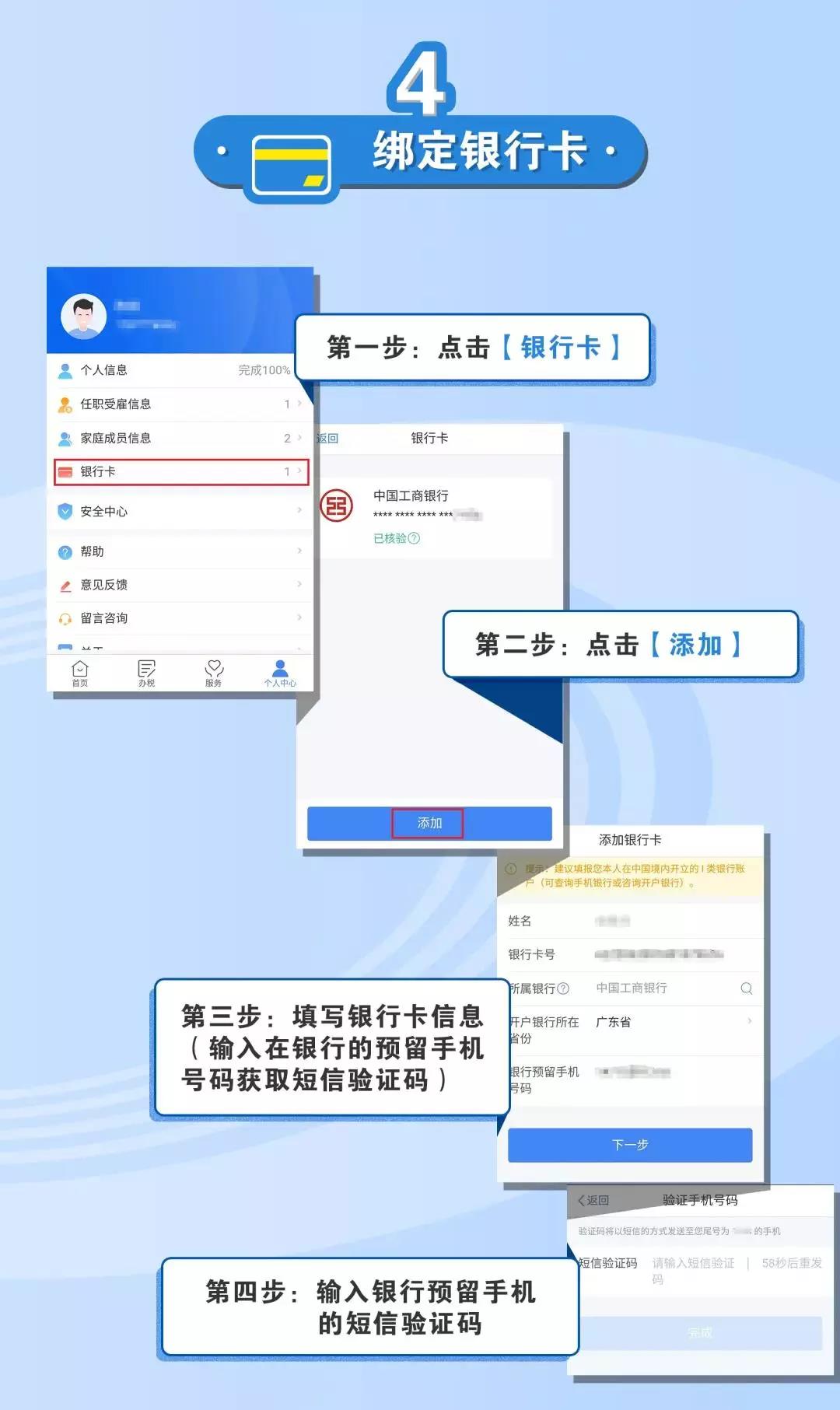

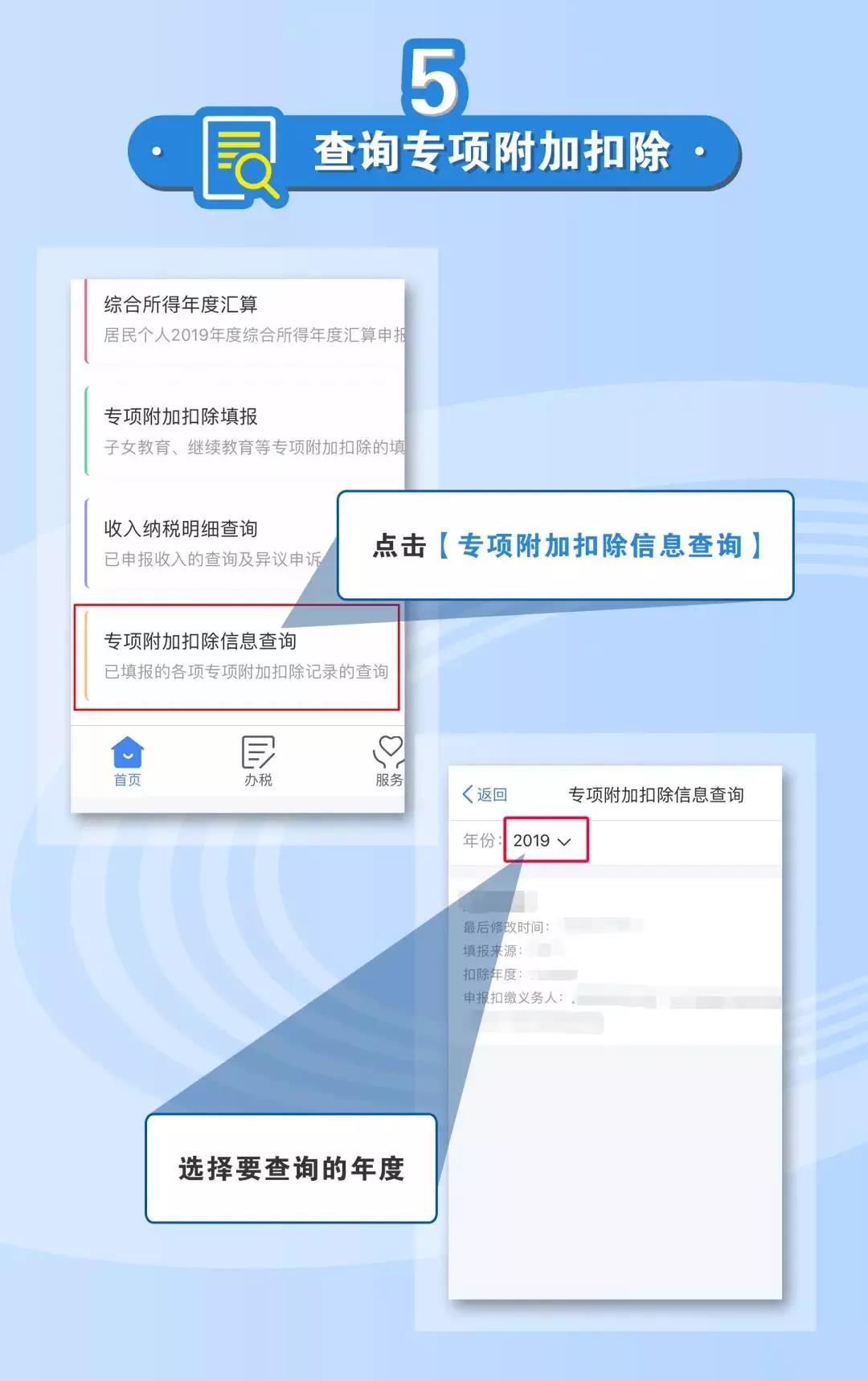

1、申请前准备

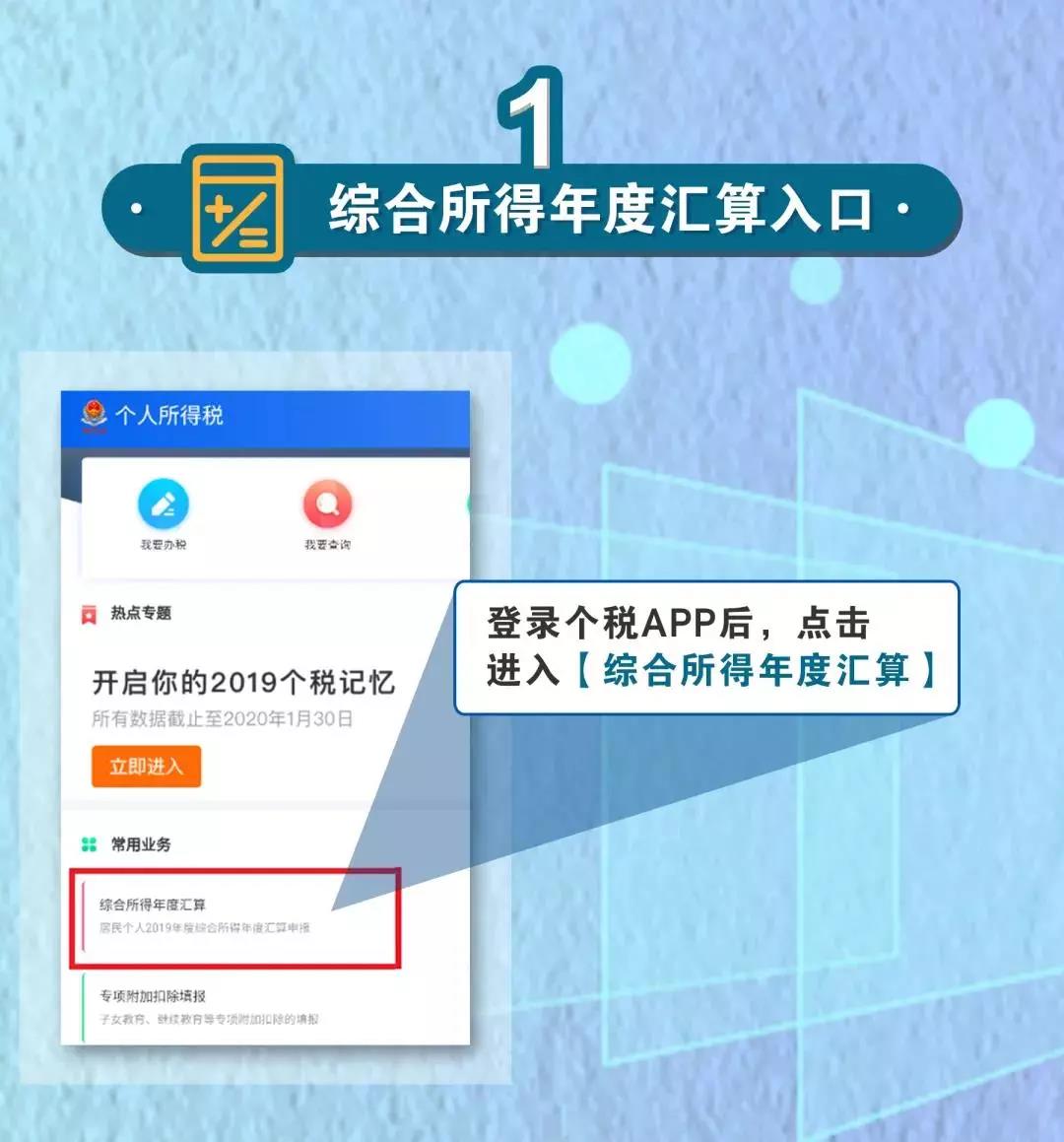

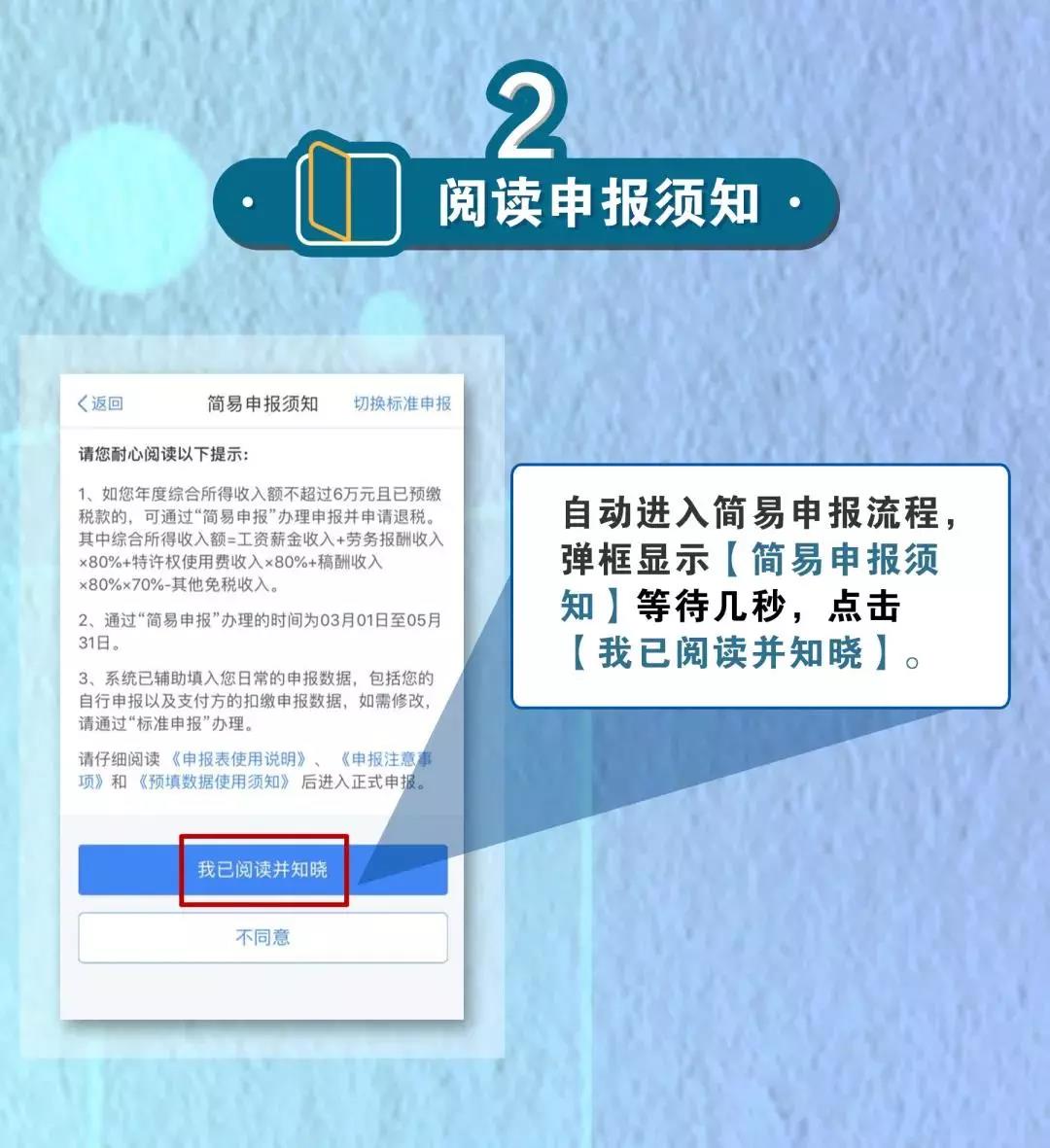

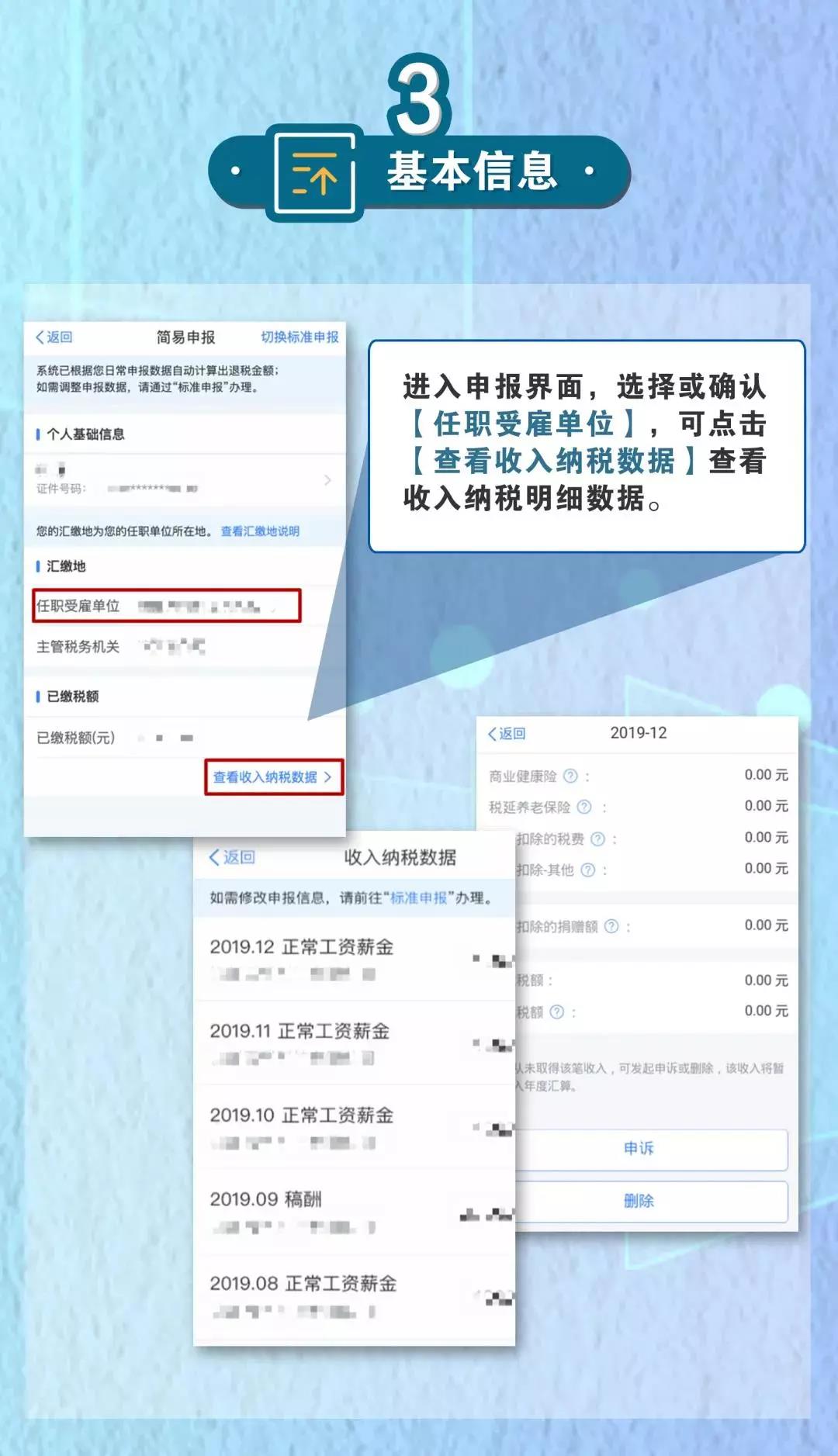

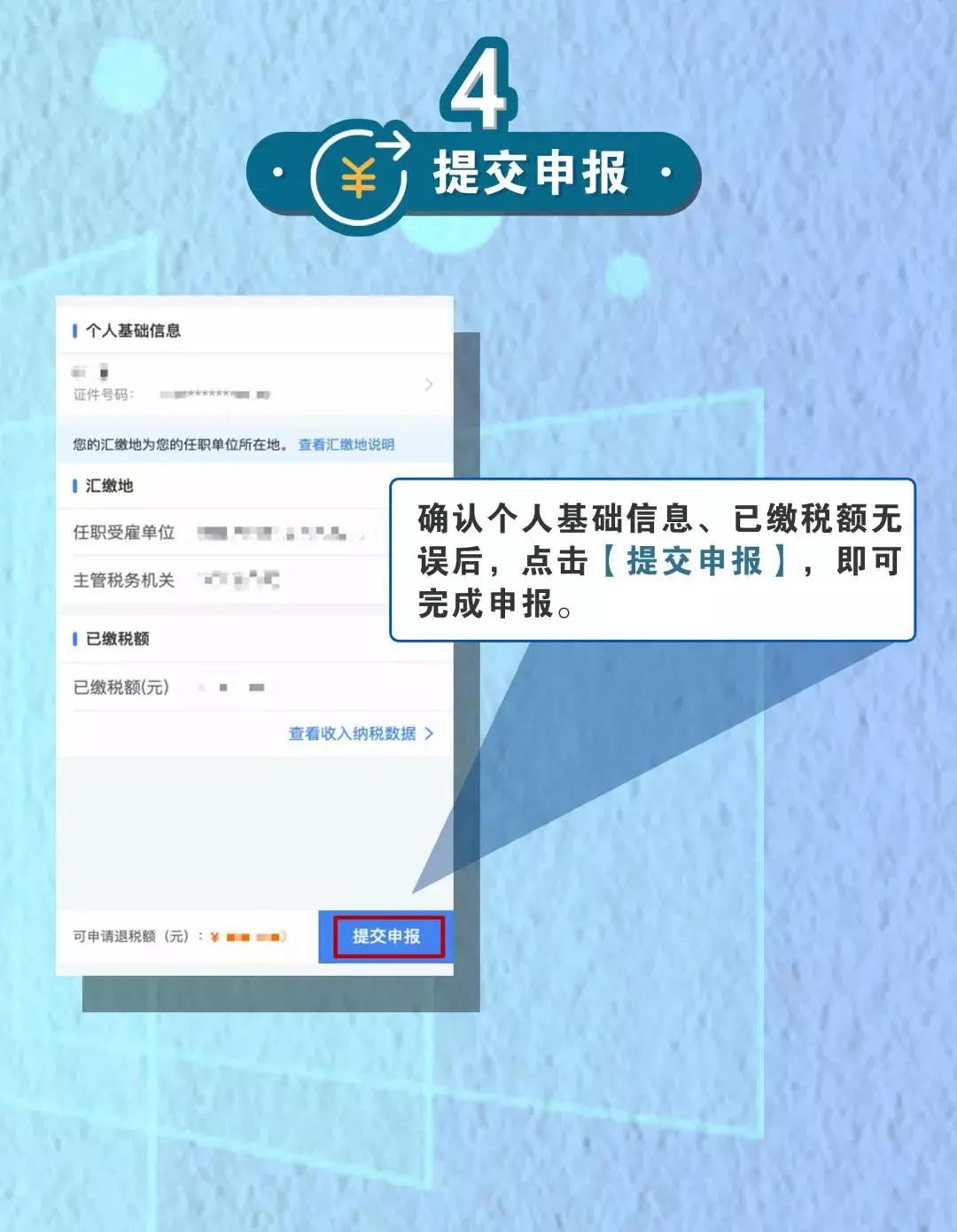

2、简易申报

综合所得年收入额 6 万元以下,且 2019 年度被扣缴过个人所得税。可采用简易申报进行操作:

个税年度汇算申报结束完成后,可随时通过手机 APP 查看退税进度(路径:首页【我要查询】—【申报查询】—【已完成】)。

我选择汇算清缴地后可以变更吗?

2019年度汇算申报表提交后,一般情况下不可以变更汇算清缴地。

备注

1.综合所得共包括四项:工资薪金、劳务报酬、稿酬和特许权使用费所得。

2.“收入额”:依据税法,工资薪金所得以全部收入为收入额,劳务报酬所得、稿酬所得、特许权使用费所得以收入减除百分之二十的费用后的余额为收入额。稿酬所得的收入额再减按百分之七十计算。

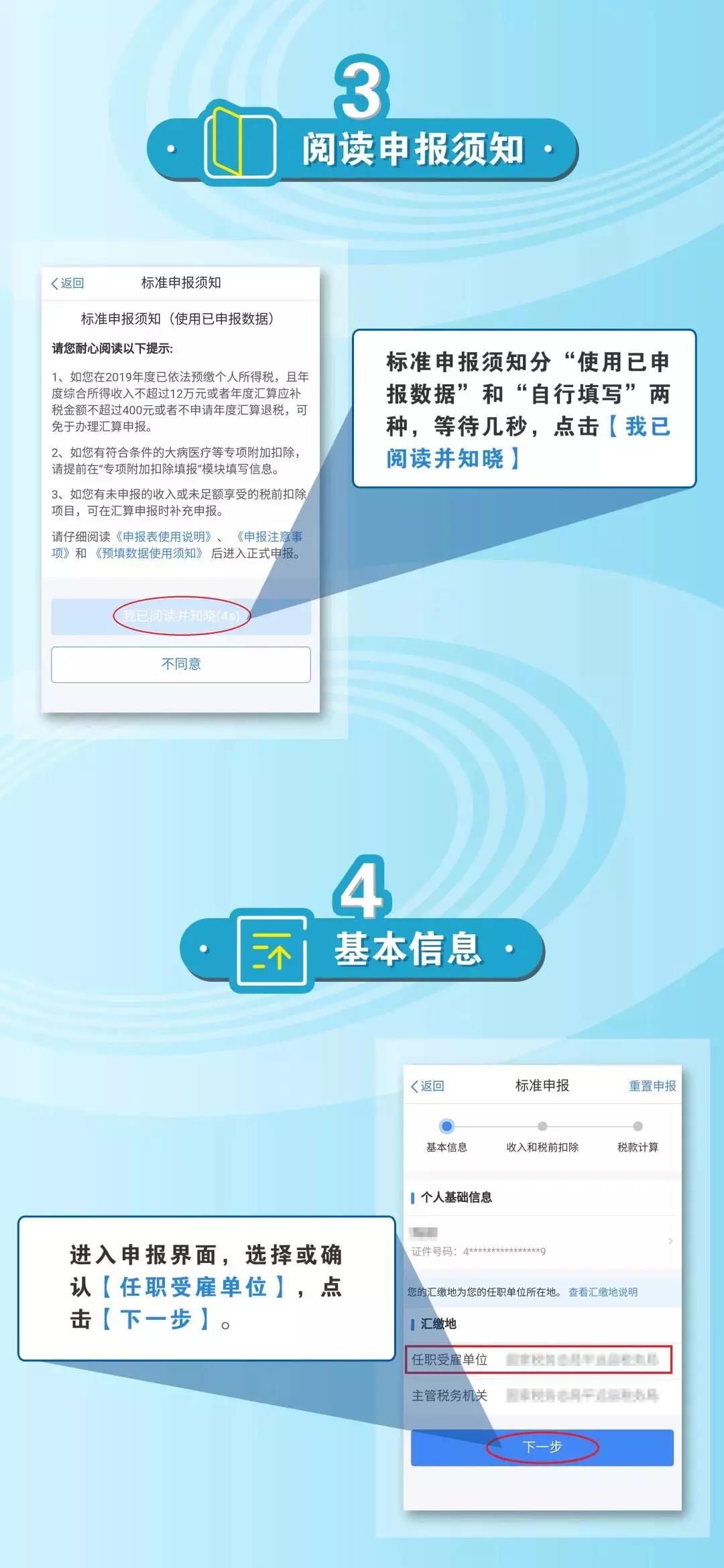

3.汇缴地填写:纳税地点决定了纳税人的主管税务机关。该税务机关负责纳税人年度汇算相关纳税服务与管理,需准确填写。可按以下顺序依次选择:

Ø 任职受雇单位所在地(如有两处及以上任职受雇单位,可选择其一填写);

Ø 户籍所在地或者经常居住地。

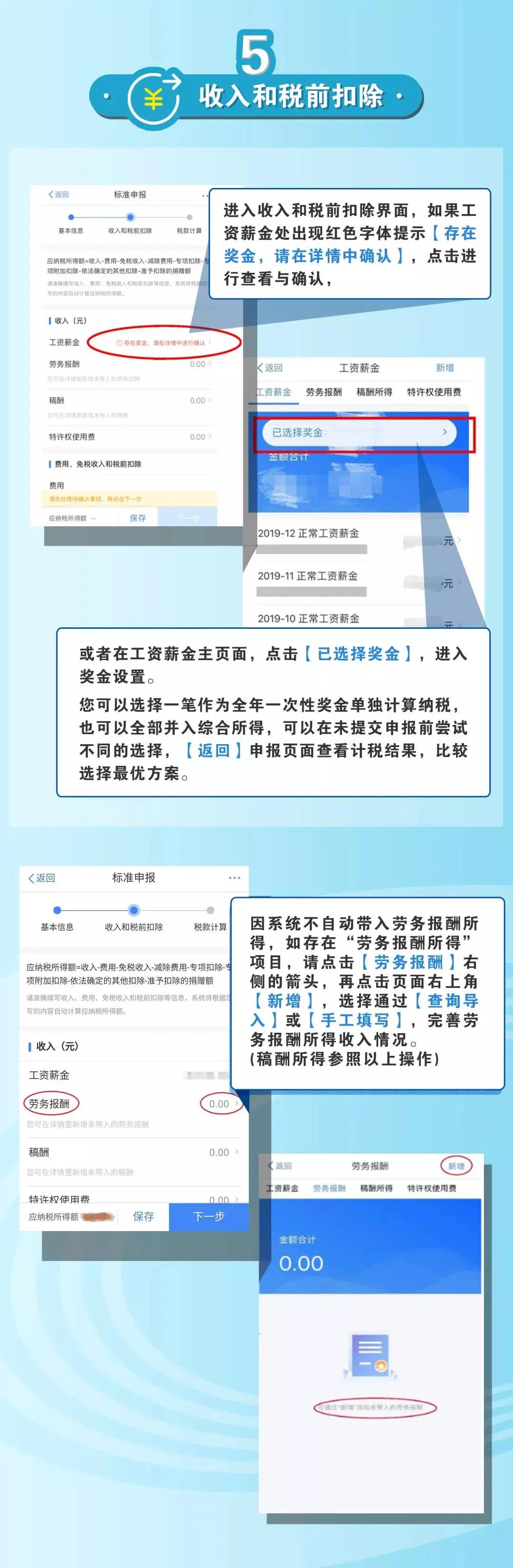

3、标准申报(只有工资薪金所得的工薪族)

只有从任职受雇单位取得的工资薪金,没有劳务报酬、稿酬、特许权使用费等收入。同时,综合所得年收入额超过 6 万元。可选择标准申报:

1.如预填的数据不完整,需新增收入或者扣除,该怎么办?

如您需要新增工资薪金收入,您可以在“收入和扣除界面”点击“工资薪金”,进入收入列表界面。然后,在“工资薪金”收入明细界面右上角点击“新增”按钮新增收入明细。

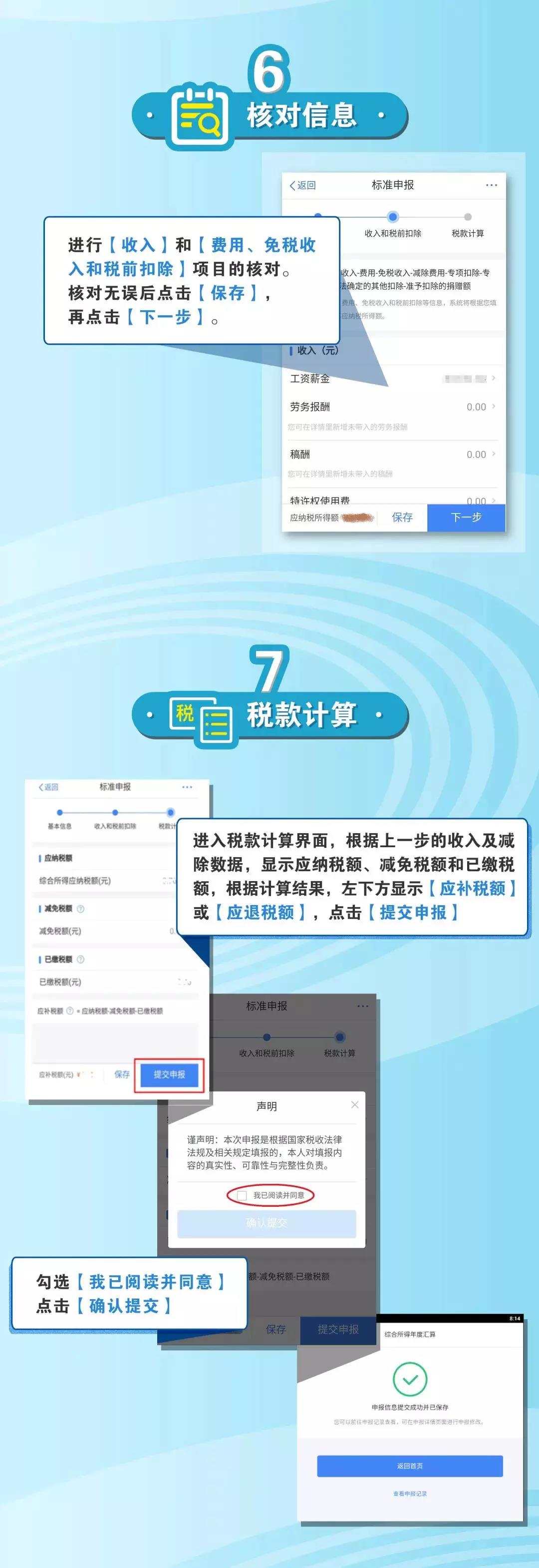

2.什么人可以享受税款减免?

有下列情形之一的,可以减征个人所得税, 具体幅度和期限,由省、自治区、直辖市人民政府规定,并报同级人民代表大会常务委员会备案:

(一)残疾、孤老人员和烈属的所得;

(二)因自然灾害遭受重大损失的。

国务院可以规定其他减税情形,报全国人民代表大会常务委员会备案。

备注

1.薪金所得:是指个人因任职或者受雇取得的工资、薪金、奖金、年终加薪、劳动分红、津贴、补贴以及与任职或者受雇有关的其他所得。

2.专项扣除:专项扣除包括居民个人按照国家规定的范围和标准缴纳的基本养老保险、基本医疗保险、失业保险等社会保险费和住房公积金等。

3.专项附加扣除:是指个人所得税法规定的子女教育、继续教育、大病医疗、住房贷款利息或者住房租金、赡养老人等 6 项专项附加扣除。

个人所得税综合所得年度汇算申报方式,纳税人除了自行办理、委托专业服务机构或其他单位及个人办理外,还可以请任职受雇单位办理:

版权信息 | 文章内容来源:广东税务、中国政府网等,著作权归属原作者。如有疑问,请询问后台。