01

警惕!小心退税变偷税

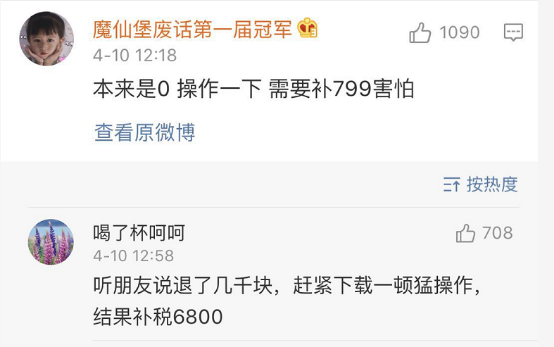

不少人表示退税已经入账,少的有几十块,多的有几千元。也有的粉丝吐槽说,要补税好几百大洋,心肝疼。

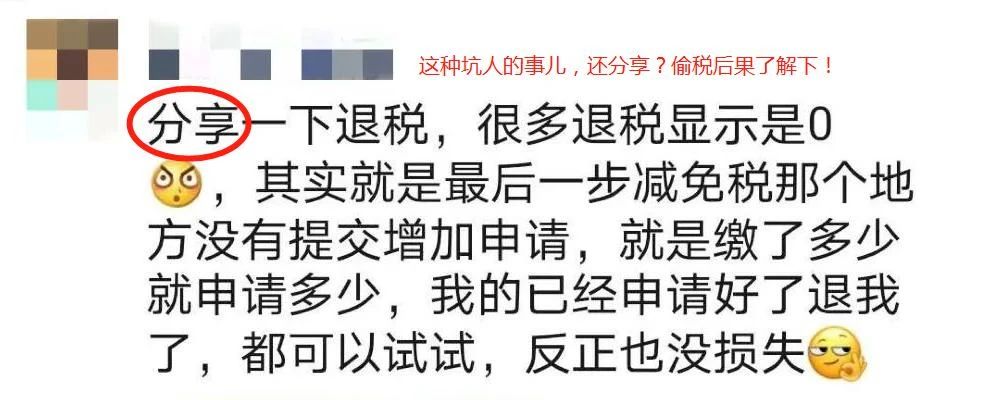

按照规定,正常的进行退税、补税没毛病。但是有一小撮人,却在退税上打起了歪主意,还自以为是的在一些平台上“炫耀”自己的“退税”成果,分享“领钱秘笈”。

原来所谓的“秘笈”就是让人在减免税上提交增加申请,或是虚增专项附加扣除及其他扣除之类的。

殊不知,当你喜滋滋的看着申请退税成功的页面时,税务局也已经利用大数据系统将你锁定。你以为你捡了大便宜,其实是在偷税,在犯罪!

现在,税务部门已经开展了年度汇算申报审核工作,并发现了不少典型案例……

02

三个案例告诉你:“红线”不能踩!

接下来,我们通过三个税局给的例子,给大家讲讲所谓的“秘笈”是怎么忽悠你偷税的。

第一个例子:通过虚报减免税退税

小张在2019年度,获得16万多的工资薪金收入,三险一金等专项扣除额2200余元,没有专项附加扣除、其它扣除及准予扣除的捐赠额。

通过计算,小张2019年度的应纳税是7898.13元,已缴税额为7316.13元。

按规定来说,年度汇算小张需要补税,补税金额是582元。

但是小张却在年度汇算申报时,通过填报自然灾害受灾减免个人所得税优惠项目,申请退税7316.13元。

经税局核查,小张实际不存在符合条件的减免。于是联系到了小张,辅助他进行了更正申报。

小张最终乖乖的补缴了582元的税款。

第二个例子:未查询导入劳务报酬所得

小蔡2019年度工资薪金收入11万,劳动报酬收入30万,三险一金等专项扣除1.5万,没有专项附加扣除、其它扣除及准予扣除的捐赠额。

所有收入在预扣预缴环节,都按规定足额预缴了个人所得税。

在年度汇算时,小蔡没有查询、导入劳务报酬所得,因而导致少申报劳务报酬30万,少申报应补税额2400元。

最终,税务人员联系小蔡进行了申报表更正,小蔡补缴了2400元税款。

附:劳务报酬查询导入方法——点击【新增】,选择【查询导入】,在查询结果界面勾选相应收入后进行带入。

第三个例子:虚增专项附加扣除/已缴税额

小于听信了网上所谓的退税“秘笈”,然后下载了个税APP开始了自己的操作。

他选择自行填报进行汇算申报,先是伪造了继续教育的专项附加扣除,虚报了4000元减免税额,接着又填入不实的已缴税款。

一番操作下来,从开始的需要补税,到最后竟产生了2000多的退税额。

看着自己“杰出”的手笔,小于很是得意。不成想,很快就接到了税务机关的通知。

在一顿批评教育后,税务机关辅助小于进行了如实申报。

03

弄虚作假后果有多严重?

那么,虚增减税项目,虚报已缴纳税额,虚报专项附加扣除,或是虚假申诉等这些所谓的网传“秘笈”有什么后果呢?

根据税收征管法等相关法规,后果主要体现在以下三个方面:

一、税务行政处罚

简单来说,就是情节轻微的补缴税款、滞纳金,严重的罚款,构成犯罪的,追究刑事责任。

税收征管法规定:

纳税人偷税,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款;构成犯罪的,依法追究刑事责任。

纳税人编造虚假计税依据的,由税务机关责令限期改正,并处五万元以下的罚款;纳税人不进行纳税申报,不缴或者少缴应纳税款的,由税务机关追缴其不缴或者少缴的税款、滞纳金,并处不缴或者少缴的税款百分之五十以上五倍以下的罚款。

二、影响个人信用

《个人所得税专项附加扣除操作办法(试行)》中有明文规定,对于弄虚作假的,或者拒不提供被查资料的,情节严重的,会记入个人纳税信用档案,并实施联合惩戒。

未按规定办理纳税申报、不缴或者少缴税款、提供虚假资料申报享受税收优惠、不配合税务检查、虚假承诺等行为,都会对个人信用产生影响。

一旦信用受损,个人会遭受巨大损失,贷款啊,做飞机、高铁啊等等都受影响。

三、影响继续享受税收优惠

你虚假填报专项附加扣除,税务机关会先通知你改正。如果你不改正,也不说明情况,那么税务机关可能会直接暂停你继续享受专项附加扣除。

最后再次提醒大家:

办理年度汇算,自己要对所填报的信息负责,确保真实、准确、完整。并且,相关证明材料,需要留存5年。

如果申报的信息不属实的话,可能面临税务行政处罚,并记入个人纳税信用档案。

退税是权力,你可以放弃;补税是义务,不能放弃。而弄虚作假,就是偷税,就是违法犯罪了!

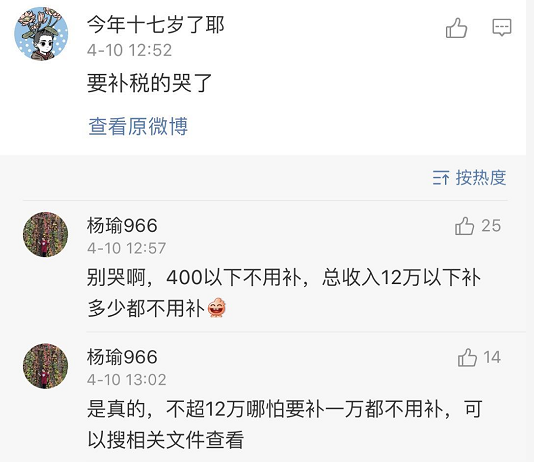

P.S.最后的最后,给需要补税的说个好消息:

年度综合所得收入不超过12万元的,以及年度汇算需补税金额不超过400元的,都不用补税!

信息 | 文本内容来源: 税台,著作权归属原作者。如有疑问,请询问后台。