最近财税政策有点多,3月来了,又给大家梳理财税政策了!

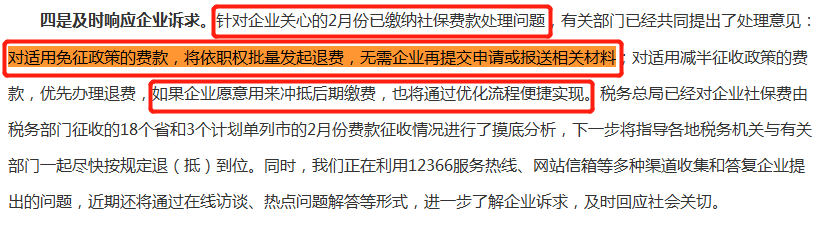

先来看一个大家关心的社保退费问题!国家税务总局“便民办税春风行动”新闻发布会中,明确提到2月企业已经缴纳的社保费将退费,企业也无需申请或者提交材料,大家就不要过多的担心了,再等等...

2月份已缴社保费将批量发起退费

无需申请或相关材料!

原文如下:

四是及时响应企业诉求。针对企业关心的2月份已缴纳社保费款处理问题,有关部门已经共同提出了处理意见:对适用免征政策的费款,将依职权批量发起退费,无需企业再提交申请或报送相关材料;对适用减半征收政策的费款,优先办理退费,如果企业愿意用来冲抵后期缴费,也将通过优化流程便捷实现。

近日,人力资源社会保障部、财政部、税务总局有关司局负责人就11号文件的有关具体贯彻实施工作回答了记者提问。

问:可否具体介绍一下阶段性减免企业社会保险费政策的执行期限?

答:各地的减免政策统一从2020年2月开始执行,不得延后执行,终止月份按各省份具体实施办法执行。各地确定的减免政策执行月份要连续连贯,执行期限的合计月数不得突破11号文件规定的上限。具体来说,湖北省以外的其他省份可免征中小微企业基本养老保险、失业保险、工伤保险(以下简称三项社会保险)的单位缴费部分,免征期不超过5个月,也就是说免征政策可以执行到6月份;可减半征收大型企业等其他单位(不含机关事业单位)三项社会保险费的单位缴费部分,减征期不超过3个月,也就是说减征政策可以执行到4月份。湖北省对各类参保单位(不含机关事业单位)可免征三项社会保险的单位缴费部分,免征期限不超过5个月,也就是说免征政策可以执行到6月份。

各地的减免政策要严格界定为费款所属期的三项社会保险费,参保单位补缴减免政策实施前的欠费,预缴减免政策终止后的社会保险费,均不属于此次减免政策范围。

问:企业比较关心自己的划型分类问题,在实际工作中如何确定各类企业的划型?

答:确定企业划型是精准实施减免政策的前提。各地应按照工信部、统计局、发展改革委、财政部联合发布的《关于印发中小企业划型标准规定的通知》(工信部联企业〔2011〕300号)等规定对具有独立法人资格的参保企业划分类型。相关部门已有划定结果的,直接采用现有结果;尚未明确的,可采取以下两种方式:一是根据企业现有参保登记、申报等数据按现行标准进行划型。二是现有数据无法满足企业划型需要的,可实行告知承诺制,不增加企业事务性负担。企业分支机构按其所属独立法人的类型划型。参保企业对划型结论有异议的,可提起变更申请。政策执行期间,新设企业要按时办理参保手续,各地要对新参保企业及时做好划型,确保其按规定享受相关减免政策。

问:请问参保单位如何办理社保费减免手续?

答:参保单位如实申报缴费基数、适用费率,并对企业划型结果进行确认。各地人社、税务部门将优化申报项目,提前做好信息系统准备,方便企业依据企业划型精准享受减免政策,严格按照核定的应缴费额扣除减免费款后进行缴费。

问:受疫情影响生产经营出现严重困难的参保单位是否可以申请缓缴?缓缴期限是如何规定的?

答:受疫情影响生产经营出现严重困难的参保单位,包括参加企业基本养老保险的事业单位,可申请缓缴社会保险费。缓缴执行期为2020年内,缓缴期限原则上不超过6个月,缓缴期间不收取滞纳金。

3月起,还有这些新规实施,大家及时给工作做个计划

取消360天认证期限!

17年以后专票超期也可抵扣!

划重点:

1、一般纳税人取得2020年1月1日及以后开具的增值税专用发票、海关进口增值税专用缴款书、机动车销售统一发票、收费公路通行费增值税电子普通发票,取消认证确认、稽核比对、申报抵扣的期限。不受360日认证确认、稽核比对、申报抵扣的期限的要求;

2、取得2017年1月1日及以后开具的增值税专用发票、海关进口增值税专用缴款书、机动车销售统一发票、收费公路通行费增值税电子普通发票,即使超过认证确认、稽核比对、申报抵扣期限,也可以按规定认定抵扣进项税额。

具体操作:可以自2020年3月1日后(没有时间限制),通过本省(自治区、直辖市和计划单列市)增值税发票综合服务平台进行用途确认;

备注:2017年1月1日及以后开具,是指增值税专用发票、海关进口增值税专用缴款书、机动车销售统一发票、收费公路通行费增值税电子普通发票上注明发票日期。

3、取得2016年12月31日及以前开具的增值税专用发票、海关进口增值税专用缴款书、机动车销售统一发票,超过认证确认、稽核比对、申报抵扣期限,按国家税务总局公告2011年第50号,国家税务总局公告2017年第36号、国家税务总局公告2018年第31号;

办理注意事项:

1.办理临时开票权限时只需要提交《开具原税率发票承诺书》,无需提供其他资料;

2.纳税人需要保留交易的合同、红字发票、收讫款项证明等材料,以备查验。

3. 临时开票权限有效期限为24小时,纳税人应在获取开票权限的规定期限内开具原适用税率发票。

3月1日起,

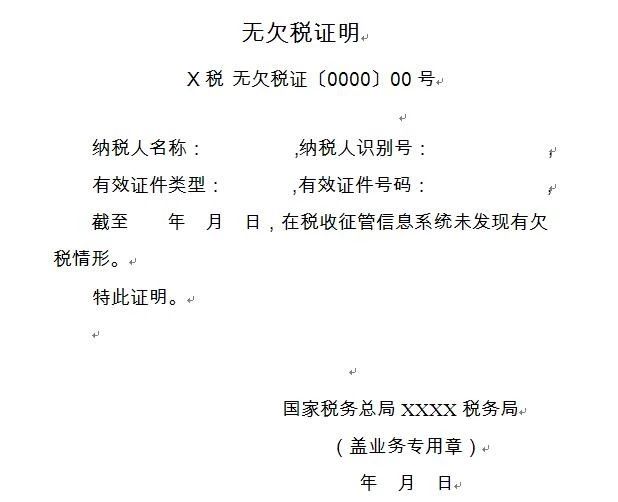

《无欠税证明》这样开具

一、《无欠税证明》开具为依申请事项,纳税人因企业上市、境外投标等需要,确需开具《无欠税证明》的,均可以向主管税务机关申请办理。

二、对已实行实名办税的纳税人,办税人员持有效身份证件直接向主管税务机关申请办理,无需提供登记证照副本或税务登记证副本;对未办理实名办税的纳税人,持有效身份证件等证明材料向主管税务机关申请办理

三、由于开具《无欠税证明》前需要获取纳税人在全国范围内的申报和缴税情况,因此,会存在申请开具日期和证明截至时间不一致的情况,延时时间N(N≤3)天。

四、《无欠税证明》仅证明截至到开具时间节点,纳税人在税收征管信息系统中不存在欠税情形。